税理士の難易度は?試験の合格率や科目別の勉強時間・勉強法まで解説

更新

税理士試験は難関試験として知られていますが、実際のところどれくらい難しいのでしょうか。

ここでは税理士試験の難易度について、合格率や科目ごとの目安の勉強時間、他の資格と比べた難しさまで詳しくご紹介します。

また、難関資格である税理士に合格するための勉強法のポイントについても解説します。

このページにはプロモーションが含まれています

税理士試験の難易度と科目・学歴別の合格率

税理士試験の合格率

項目 | 令和元年度 | 令和2年度 | 令和3年度 | 令和4年度 | 令和5年度 | 令和6年度 |

|---|---|---|---|---|---|---|

受験者数 | 29,779人 | 26,673人 | 27,299人 | 28,853人 | 32,893人 | 34,757人 |

一部科目合格者数 | 4,639人 | 4,754人 | 4,554人 | 5,006人 | 6,525人 | 5,184人 |

官報合格者数 | 749人 | 648人 | 585人 | 620人 | 600人 | 578人 |

合格者合計 | 5,388人 | 5,402人 | 5,139人 | 5,626人 | 7,125人 | 5,762人 |

合格率 | 18.1% | 20.3% | 18.8% | 19.5% | 21.7% | 16.6% |

(出典:国税庁 税理士試験 )

税理士になるには、財務・会計と税法に関する高度な専門知識と広範な理解力が求められます。税理士試験は合計11科目のうち5科目に合格しなければならず、各科目の合格率は例年20%と非常に低い難関試験です。

令和6年度は34,757人が受験し、そのうちの16.6%の5,762人だけが合格しました。さらにこのうち、全科目に合格した官報合格者は578人に過ぎません。この低い合格率が税理士資格の価値と難易度の高さを物語っています。

各科目の深い専門知識に加え、5科目すべてについて広く深い理解が必要とされるため、合格するのは極めて困難なのです。

科目別の受験者数・合格率

令和6年度税理士試験の科目別詳細は以下の通りです。

科目名 | 受験者数 | 合格者数 | 令和6年度合格率(%) | 令和5年度合格率(%) |

|---|---|---|---|---|

簿記論 | 17,711 | 3,076 | 17.4 | 17.4 |

財務諸表論 | 13,665 | 1,099 | 8.0 | 28.1 |

所得税法 | 1,195 | 150 | 12.6 | 13.8 |

法人税法 | 3,583 | 588 | 16.4 | 14.0 |

相続税法 | 2,515 | 471 | 18.7 | 11.6 |

消費税法 | 7,206 | 740 | 10.3 | 11.9 |

酒税法 | 528 | 64 | 12.1 | 12.7 |

国税徴収法 | 1,670 | 217 | 13.0 | 13.9 |

住民税 | 461 | 84 | 18.2 | 14.7 |

事業税 | 249 | 34 | 13.7 | 16.4 |

固定資産税 | 893 | 161 | 18.0 | 17.3 |

合計( 延人員 ) | 49,676 | 6,684 | 13.5 | 18.8 |

(出典:国税庁 令和6年度(第74回)税理士試験結果発表)

税理士試験の科目ごとの合格率はいずれも15〜20%前後となっており、各科目で大きく合格率の違いはないことが分かります。

令和6年度は昨年度の合格率と比べると5.3ポイント減少しており、試験がかなり難化した模様です。

1科目あたり20%ほどの合格率の中で、5科目に合格しなければいけないことを考えると、税理士試験が多方面にわたる知識を問う難関試験であることが改めてうかがえます。

年齢別・学歴別合格率

令和6年度試験の年齢別の受験者数、合格者数、合格率は以下の通りです。

年齢区分 | 受験者数 | 合格者合計 | 合格率(%) |

20歳以下 | 1,526 | 592 | 38.8 |

21~25歳 | 6,255 | 1,511 | 24.2 |

26~30歳 | 5,775 | 1,131 | 19.6 |

31~35歳 | 4,990 | 887 | 17.8 |

36~40歳 | 4,668 | 669 | 14.3 |

41歳以上 | 11,543 | 972 | 8.4 |

税理士試験受験者の年齢層は20代から30代が中心ですが、40代以上でも多くの合格者がいることがわかります。豊富な知識や社会経験を活かして、社会人であっても税理士試験に合格することは十分可能であることが伺えます。

学歴別の受験者数、合格者数、合格率は以下の通りです。

学歴区分 | 受験者数 | 合格者合計 | 合格率(%) |

大学卒 | 24,987 | 3,767 | 15.1 |

大学在学中 | 2,461 | 646 | 26.2 |

短大・旧専卒 | 685 | 66 | 9.6 |

専門学校卒 | 2,854 | 360 | 12.6 |

高校・旧中卒 | 3,015 | 651 | 21.6 |

その他 | 755 | 272 | 36 |

学歴別では大卒以上の合格者が多く、これは大学教育で専門知識や論理的思考力を身につけられるためと考えられます。ただし、個人の経験・スキル・努力が試験の結果に大きく影響するため、学歴のみが合格を左右するわけではありません。

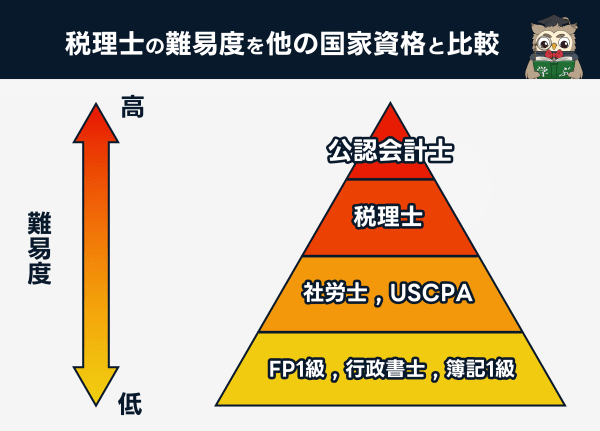

税理士の難易度を他の国家資格と比較

税理士試験は他の国家資格の中でもかなり難関のポジションに位置付けられます。

以下では他の金融・会計系の国家資格と税理士の難易度を比較してみましょう。

FP1級

税理士資格とFP資格は、それぞれ専門性の高い国家資格ですが、税理士よりもFP1級の方が取得しやすいと言えます。

税理士資格は会計の知識だけでなく法律や経済など幅広い知識が必要で、合格率も低く難関です。一方でFP1級も決して簡単ではありませんが、学習範囲が金融や資産運用に特化しているので、覚えなければならない内容が税理士よりも少なく対策しやすくなっています。

日商簿記1級

国家資格の難易度は様々な要素によって決まりますが、「日商簿記1級」は非常に難関の試験と言えます。600時間以上の熱心な学習が必要とされており、合格率が10%ほどであることからも、この試験の難しさがうかがえます。

しかし、税理士試験の合格に必要な勉強時間は3,000時間が目安で、日商簿記1級取得に要する勉強時間よりも遥かに長く、税理士の方が難易度の高い資格だと言えます。

また、「日商簿記1級」は税理士試験の受験資格の一つとなっており、税理士受験のためのステップとして位置付けられていることからも、税理士の方が格上の資格であることが分かるでしょう。

公認会計士

公認会計士は医師や弁護士と並ぶ高度な国家資格で、3大国家資格の1つに数えられています。

公認会計士試験には受験資格はありませんが、合格率はわずか10%前後と極めて難しい試験です。また税理士と同様に広範囲の出題範囲と多数の問題を網羅する必要があるため、約4,000時間の勉強時間が一般的に必要とされています。

そのため、社会的な位置付けや単純な合格率から考えると、公認会計士の方が難易度が高いといえるでしょう。

USCPA(米国公認会計士)

USCPAの資格は米国の会計士資格であり、英語力が求められることもあって取得難易度はかなり高いです。

一方で税理士試験と比較すると合格率が高い傾向にあるほか、求められる財務の専門性は税理士や日本の公認会計士と比べると少なめです。

そのため言語の壁はあるものの、総じてUSCPAの試験の方が対策の難易度は低いと言えます。

社労士

社会保険労務士の資格試験は、合格率が5〜8%と極めて低く、合格には800時間から1000時間以上の学習時間が必要とされています。社労士試験は、労働法や社会保険に関する幅広い法律の専門知識を問うものであり、科目合格の制度もないため、合格率がかなり低くなっています。

ただ、一般的には税理士試験の方が合格に必要な勉強時間が長く、難易度も高いとされています。2024年度の社労士試験も、合格率は6.9%とかなり低いです。

実際、社労士は合格までに平均2年ほどの期間が必要ですが、税理士の場合は3年以上かけて合格を目指す人が多くなっています。

行政書士

行政書士試験の合格率は約10%となっているため、合格率だけから判断すると、行政書士試験のほうが難易度が高いように思えますが、実際には税理士試験のほうが難しいとされています。

これは税理士試験の方が学ぶ必要のある内容が多い上に、求められる専門性も高いからです。

また、税理士試験に合格すれば、別途試験を受けることなく行政書士資格を取得できるため、税理士資格は行政書士よりも上位の資格と言えます。

税理士になるための勉強時間は?

税理士になるためには、専門知識と実務能力を身につける必要があり、平均して約3,000時間の勉強が求められます。そのため例えば毎日平均3時間の勉強時間を確保した場合でも、約3年の学習期間が必要となります。

既に税務の知識や経験がある人は勉強時間が短縮される可能性がありますが、税務は専門性が高く、制度も日々変化するため、1年未満での短期合格はかなり難しいでしょう。

また、税理士は5科目それぞれに合格することで資格取得となる試験制度上、1年に1〜2科目ずつ合格を目指すケースが多いです。こうした背景からも合格までに3年ほどかけるのが一般的となっています。

科目別の目安の勉強時間

科目 | 勉強時間 |

|---|---|

簿記論 | 500時間 |

財務諸表論 | 500時間 |

所得税法 | 1000~1500時間 |

法人税法 | 1000~1500時間 |

相続税法 | 800時間 |

消費税法 | 600時間 |

酒税法 | 350時間 |

国税徴収法 | 350時間 |

住民税 | 350時間 |

事業税 | 350時間 |

固定資産税 | 350時間 |

科目別の目安の勉強時間を見ると、必須科目である簿記論や財務諸表論では500時間程度、選択必修科目(少なくともどちらか片方を必ず受験しなければならない科目)である所得税法と法人税法では1,000〜1,500時間となります。

選択科目を見ると、相続税法は800時間、消費税法は600時間、酒税法や国税徴収法、住民税、事業税、固定資産税などは350時間程度の学習時間が求められます。

科目の選択も重要で、多くの勉強時間が必要な所得税法や法人税法からは1科目だけを選び、残りの2科目は自分の得意分野を考慮して選択することが賢明です。各科目の学習量を踏まえつつ、効率的な学習計画を立てましょう。

簡単なおすすめ科目は?

税理士試験で受験する5つの科目は、どの科目を選ぶのかがとても重要です。

税理士試験で迅速に合格を目指す場合、酒税法や国税徴収法などの勉強範囲が狭い科目を選択するのがおすすめです。

ただしこれらの科目で習得する知識は実務での活用が限定的な点に注意が必要です。実践的な知識を身につけたい場合は、消費税法などの職務でより求められる科目を学習することが賢明でしょう。

単に早期合格を目指すのであれば勉強範囲の狭い科目を選択するのも得策ですが、実用的な資格取得を目指すなら、より汎用性の高い税法の科目の学習が推奨されます。

税理士試験の科目ごとの勉強法

簿記論

簿記論の合格に向けては、基礎を徹底して理解し、安定した得点を積み重ねることが重要です。合格点は全体の約60%とそこまで高くないため、基本的な問題を確実に解ける力を身につけることが重要です。

そのためには、日々の学習で問題文を丁寧に読み解き、用語の理解と計算の正確さを磨くことが不可欠です。問題集を活用して反復練習を行い、知識の定着と応用力を高めましょう。

財務諸表論

財務諸表論は、税理士試験の必須科目です。簿記論と多くの重複があり、簿記論と併せて学習することができます。

計算問題は同じような問題が多いので、過去問を中心に反復練習し、ミスを減らすことに意識を向けましょう。計算手順の理解と、速さと正確さを追求することが合格のカギとなります。

理論部分は暗記よりも内容の理解が重要です。難しい箇所は繰り返し学習して理解を深め、試験では自分の言葉で説明できるようにしましょう。

所得税法

所得税法は、税理士試験の科目の中でも、非常に広範囲にわたる試験範囲と高い難易度を持つ選択必須科目です。

この科目を攻略するためには、基礎的な計算問題をしっかりと習熟し、理論面では深く理解し、丁寧に暗記する必要があります。

試験範囲が広いため、学習に要する時間も相当な量になります。効率的な時間管理が学習の成果を左右する重要な要素となるため、少しずつの空き時間を有効活用し、着実に知識を蓄えていくことが求められます。

法人税法

法人税法は、税理士試験の選択必須科目の一つで、幅広い範囲をカバーしているので、十分な学習時間が必要になります。

初めは理論の暗記から始めましょう。出題形式は多岐にわたるため、理論部分は暗記だけでなく、内容の理解を深める必要があります。まずは理論を徹底的に暗記し、その上で内容の理解に注力しましょう。

計算問題についても、基本事項の理解と技術の習得が欠かせません。理論と計算のつながりを把握し、アウトプットする力を高めることが、学習の進捗に役立つでしょう。

相続税法

相続税法の受験対策においては、その特殊性を理解し、効果的な学習方法を見つけることが重要です。この科目では主に相続税法と租税特別措置法が出題されるため、学習範囲を絞り込むことができます。範囲が限られているため、重要なポイントを深く理解する必要があります。

具体的には、自分が当事者であるかのように想像することをお勧めします。実際のケースを元に学ぶことで、知識の理解が深まり、抽象的な理屈も身につきやすくなります。日常生活や身の回りの事例を基に学習を進めるという方法は、理解をより深めるのに役立ちます。

消費税法

消費税法は、日常生活に密着した税金であり、理解しやすい科目と言えます。また、税理士業務において必須の知識を身につけられるため、受験生にとって特に重要な科目です。

理論の理解においては、条文を暗記するだけでは不十分です。法を理解し、具体的なケースに適用できるようになることが欠かせません。そのことを意識しながら消費税法に取り組めば、税理士としての専門性を高めることができるでしょう。

酒税法

酒税法は、比較的簡単で学習範囲が限られているため、時間的に余裕がない受験生にとって適した科目です。

正確な最終結果を求める計算問題が出題されることが多く、些細なミスを避けることが重要です。そのため、試験で使用が認められている電卓を上手に活用し、効率良く正確に計算を行う技術を身につける必要があります。

国税徴収法

国税徴収法は、税理士試験で理論問題が多く出題される分野です。法律や規則の暗記が求められますが、一方で単なる暗記だけでは不十分で、国税徴収法を実際の問題解決に活用する力も必要とされます。

そのため、理論的な暗記学習と併せて、過去問を用いた実践的な学習を繰り返しましょう。

住民税

住民税は法令が複雑で範囲が広いため、適切な学習方法が重要です。所得税法と重複する部分が多いので、所得税法を既に学習している人や同時に受験する人は、効率的に住民税を学べます。時間とエネルギーを考えると、両科目の重複部分を活用して効率よく学習し、より深い理解を得ることが重要です。

事業税

事業税は、範囲がそれほど広くなく、学習内容の難易度も高くありません。まずは理論部分を重点的に学習することが重要です。

理論を理解し、要点を簡潔にまとめる力が求められるため、理論部分は暗記が基本となります。計算問題は、効率的に集計し、正確に解答する力が問われますが、これも反復練習によって解答スピードを上げ、ミスを減らすことができます。

「事業税」の学習方法は、理論の暗記と計算問題の反復練習が中心となります。継続的な学習を心がけ、暗記と実践のバランスを保ちながら、自分に合った学習スタイルを見つけていくことが大切です。

固定資産税

固定資産税は、試験範囲が比較的狭く、学習内容が少ないため、手を付けやすい科目とされています。受験生は計算問題で確実に正確な答えを導き出すために、計算問題の技術習得と理論面の丁寧な暗記が重要となります。

税理士試験の対策は独学では難しい

独学向けのテキストが少ない

税理士の資格を独学で取得するのは容易ではありません。適切な教材が市場に乏しく、毎年の税法改正に対応する必要があるためです。

独学者は最新情報を常に把握し、それに合わせて学習内容を更新しなければなりません。このような環境下での独学は大変な努力を要しますが、適切なリソースと効率的な学習法さえあれば、十分に実現可能です。ただし、その過程には多くの困難が伴うことを覚悟しておく必要があります。

何から始めれば良いかわからない

税理士試験に独学で挑戦するのは大変な道のりです。対策すべき科目数が多いという性質上、何から始めればよいか、どの教材を使えばよいか、どの順序で科目を学習すべきかなど、自分一人で判断しなければなりません。

特に独学だと「どの科目が穴場なのか」や「この科目とこの科目は一緒に勉強すると効率が良い」といったノウハウも無い状態でスタートするので、予備校でプロの指導を受けながら勉強する場合と比べて遥かに悪い効率で学ぶことになってしまうでしょう。

モチベーションの維持が難しい

税理士試験は官報合格(5科目合格)までに3年ほどの期間をかけるのが一般的です。

そのため、長期戦の中で継続的にモチベージョンを維持することも独学の難しい課題となります。

予備校や通信講座(オンライン予備校)では講師やチューターが随時相談に乗ってくれたり、合格までの学習スケジュールを組んでくれたりといったサポートが受けられますが、そうしたサポートが一切ないまま数年にわたって勉強し続けるのは相当な精神力が求められるでしょう。

税理士の公認会計士と比べた強み

税理士と公認会計士は、ともに重要な会計関連の国家資格です。しかし、社会人にとっては、税理士試験の方が魅力的な面があります。

合格科目に有効期限はない

税理士と公認会計士は、それぞれ固有の専門知識と技能を持ち、様々な分野で活躍しています。しかし、両者の試験制度には大きな違いがあります。

公認会計士試験は短答式と論文式の2つの試験があり、それぞれの合格は2年間有効です。一方、税理士試験は一度合格した科目の効力が永久に有効となります。

何らかの事情で一時的に勉強を休止しても、税理士試験の場合、合格済みの科目は永久に有効のままです。合格科目の永久的な有効性は、税理士試験の大きな魅力であり、自身のライフスタイルに合わせて試験対策を立てることが可能です。

働きながらでも合格を目指しやすい

公認会計士試験は非常に難易度が高く、合格するためには短期間で全科目をパスする必要があるので、働きながらの受験は容易ではありません。

一方、上記の通り税理士試験には合格期間の制限がなく、一科目ずつでも合格が認められるため、働きながらでも時間をかけて確実にスキルを習得し、自分のペースで合格を目指すことができます。

働きながらでも安定したキャリアを築きたい方には、フレキシブルな学びができる税理士試験がおすすめです。

税理士は独立開業しやすい

公認会計士と税理士は、ともに会計に関連する資格ですが、その役割やキャリアパスは大きく異なります。

公認会計士は主に企業の経理・財務部門や監査法人で働くことが一般的で、企業の高度な財務・会計業務を担当します。一方、税理士は個人や企業の税金に関する相談や申告、計算などを行うことが主な仕事です。税理士は独立開業する人が多く、クライアントとの直接的な関係構築やコミュニケーション能力が求められます。

また、独立開業するためには顧客獲得と維持が非常に重要となります。しかし、税金に関する問題は企業だけでなく個人にも関わることが多いため、税理士には広範なクライアント層を対象にビジネスを展開する機会が多くあります。

このように、税理士は専門性と職業柄から、独立開業に適した要素を多く持っていると言えます。

社会人が税理士試験合格を目指すには

社会人でも税理士資格の取得を目指すことができます。税理士試験は難易度が高い専門試験ですが、仕事と両立させながら合格するための方法があります。

毎日少しでも勉強時間を確保する

税理士試験合格に向けて、忙しい日常生活の中でも効果的に勉強する方法があります。それは、ちょっとした「スキマ時間」を活用することです。

通勤時間や待ち時間、身支度の際などの空き時間を利用して、計算練習や理論の暗記などができます。たとえ3分や5分と短くても、一日に何度も繰り返せば、かなりの勉強時間になります。

些細な時間を無駄にせず、上手に活用することで、試験合格への確実な一歩を刻めるでしょう。

戦略的に科目選びを行う

社会人として税理士試験に合格するためには、効率的な合格戦略が必要です。その一つの方法として、自分の興味や得意分野に合わせて科目を選択することが重要です。

税理士の仕事は試験合格後も継続的な学習が求められるため、得意分野を追求することが長期的にも有利になります。確かに実務では国税三法の知識が不可欠ですが、それは試験合格後に学ぶこともできます。

社会人として効率よく合格を目指すには、自分の強みを活かした科目選択を行い、そこに集中することが賢明な戦略といえます。

通学ではなくオンラインの予備校・講座を利用する

現代のビジネス環境では、仕事と勉強を両立することが求められています。しかし、社会人として働きながら税理士試験に合格するには、時間と労力の面で大きな負担がかかります。そのため、通学形式の予備校ではなく、オンラインの予備校・講座を利用するのがおすすめです。

オンラインの予備校(=通信講座)の大きな利点は、場所を選ばずに学習できることです。都心部に住んでいない方や通学に時間が割けない方でも、自宅や職場、移動中でも学習が可能です。また、講義がビデオや音声で収録されているため、仕事の後や休日に自分のペースで視聴することができます。

加えて、オンラインで学べる講座は、通学型に比べて費用を抑えられるケースが多く、経済的な負担も軽減できます。

実際、税理士のオンライン講座の中でも特に人気のスタディングであれば、従来型の予備校に通学する場合と比べて5科目合計で50万円以上安く受講することが可能です。

さらにスタディングは令和5年度だけで488名もの合格者を輩出するなど実績も十分なので、コストを抑えつつ効率的な試験対策を行いたい方は、スタディングの税理士講座をぜひチェックしてみてください。

税理士と似ている資格とその特徴

資格名 | 特徴 |

|---|---|

公認会計士 | ・税理士試験の一部科目が免除される ・企業の財務諸表の監査や財務アドバイザリー、経営 コンサルティングなど |

中小企業診断士 | ・経営コンサルタントの国家資格 ・企業の経営診断や経営改善計画の策定などができる ・税務と経営の両面からアドバイスが可能になる |

ファイナンシャルプランナー | ・個人や法人の資産運用のアドバイザー ・税務知識を活かした総合的な財務プランニングがで きる ・相続や事業承継の提案にも強みを発揮する |

社会保険労務士 | ・税理士試験の一部科目が免除されることがある ・労務管理や社会保険のスペシャリスト ・給与計算や労働保険の手続きなどができる ・税務と労務の両面からクライアントをサポートでき る |

行政書士 | ・各種許認可申請や契約書作成などを行う ・法人設立手続きや相続手続きなどができる ・税務と法務の両面からサポートが可能になる |

上記は税理士試験と似ており、多くの人が取得を迷いがちな資格です。公認会計士や社会保険労務士のほかにも、弁護士資格や、不動産鑑定士の資格を所有していると、税理士試験の一部が免除される可能性あります。

税理士試験の難易度まとめ

税理士試験は難易度が高く、合格するのは簡単ではありません。科目ごとの学習時間は、その難しさや理解度によって異なりますが、一般的には長期間の猛勉強が求められます。

合格のためには適切な勉強法を見つけることが重要で、まずは基礎知識を身につけ、過去問の分析や模擬試験で実力をつけながら、試験に向けて準備を進めることが必要でになります。オンライン予備校なども活用しつつ、隙間時間にも効率的に学習することが合格への近道となるでしょう。